搜索

搜索

“正大期货"

扫码下载APP

作者: 正大期货 来源:https://www.xasswkj.com/ 阅读次数:次 2024-05-17 14:57 【字体: 大 中 小】

“北双汇,南雨润”,曾经一度力压双汇的雨润食物似乎已再无翻身的可能。

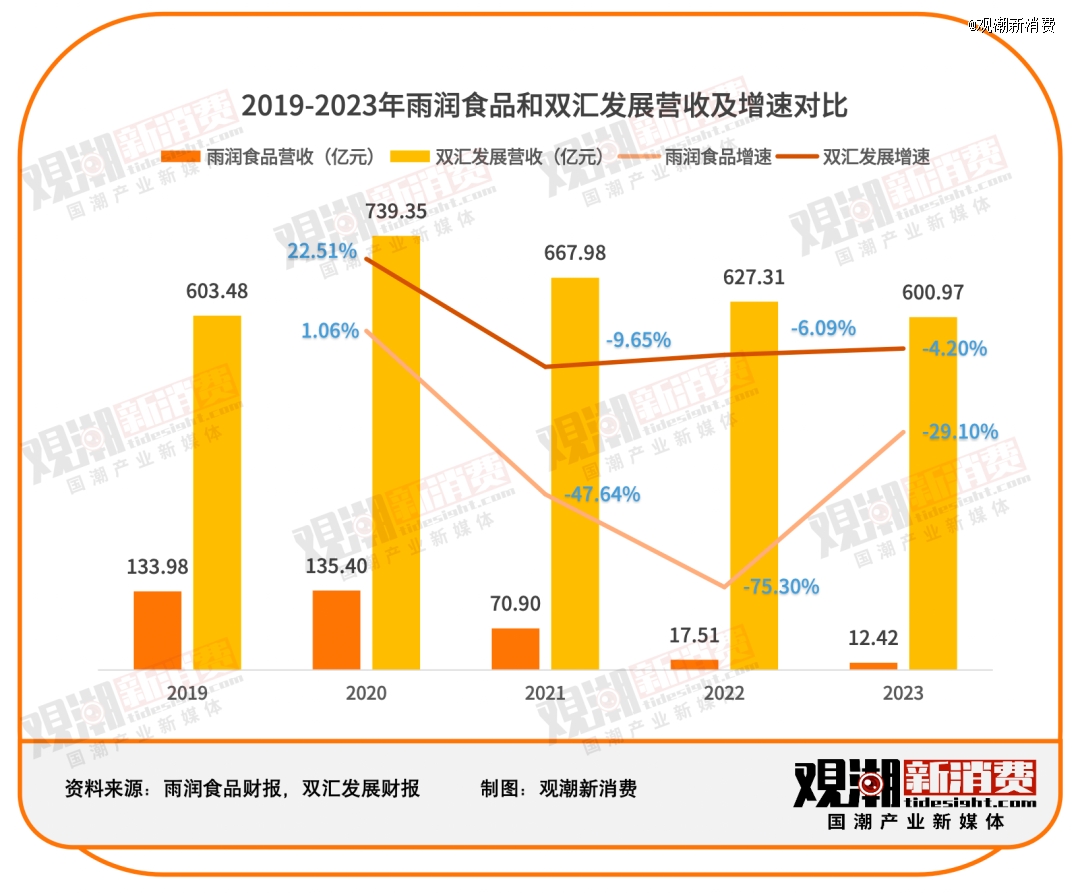

近几年来,雨润食物营收连续下滑。据其4月26日宣布的年度业绩通告显示,2023年,雨润食物总营收为14.11亿港元(折合人民币约12.42亿元),同比下滑29.10%。对比之下,双汇生长2023年营收稳固在600亿元,是雨润食物的约60倍。

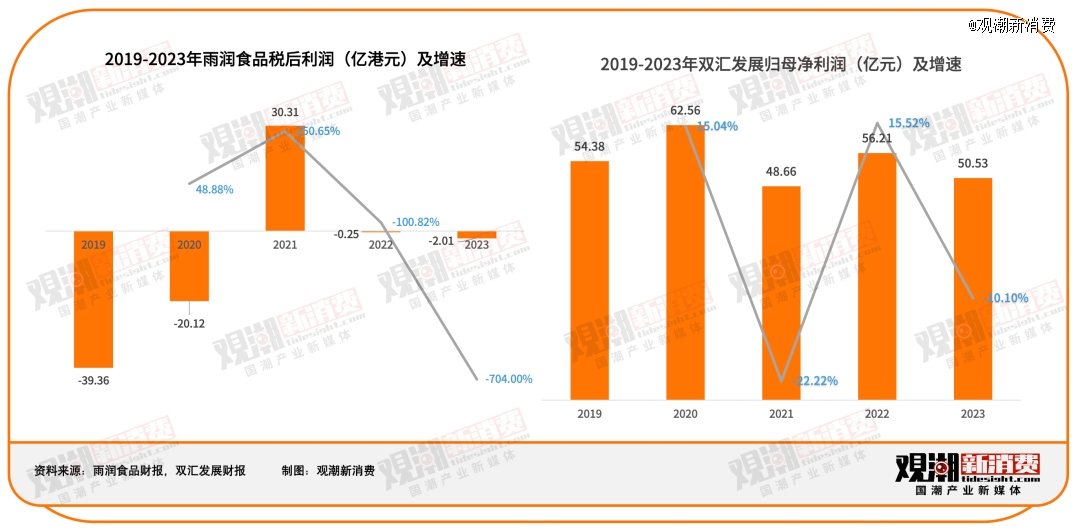

净利润方面,2023年雨润食物亏损额大幅增进,税后亏损约为2.01亿港元,相比2022年2532.9万港元的亏损额扩大7倍。

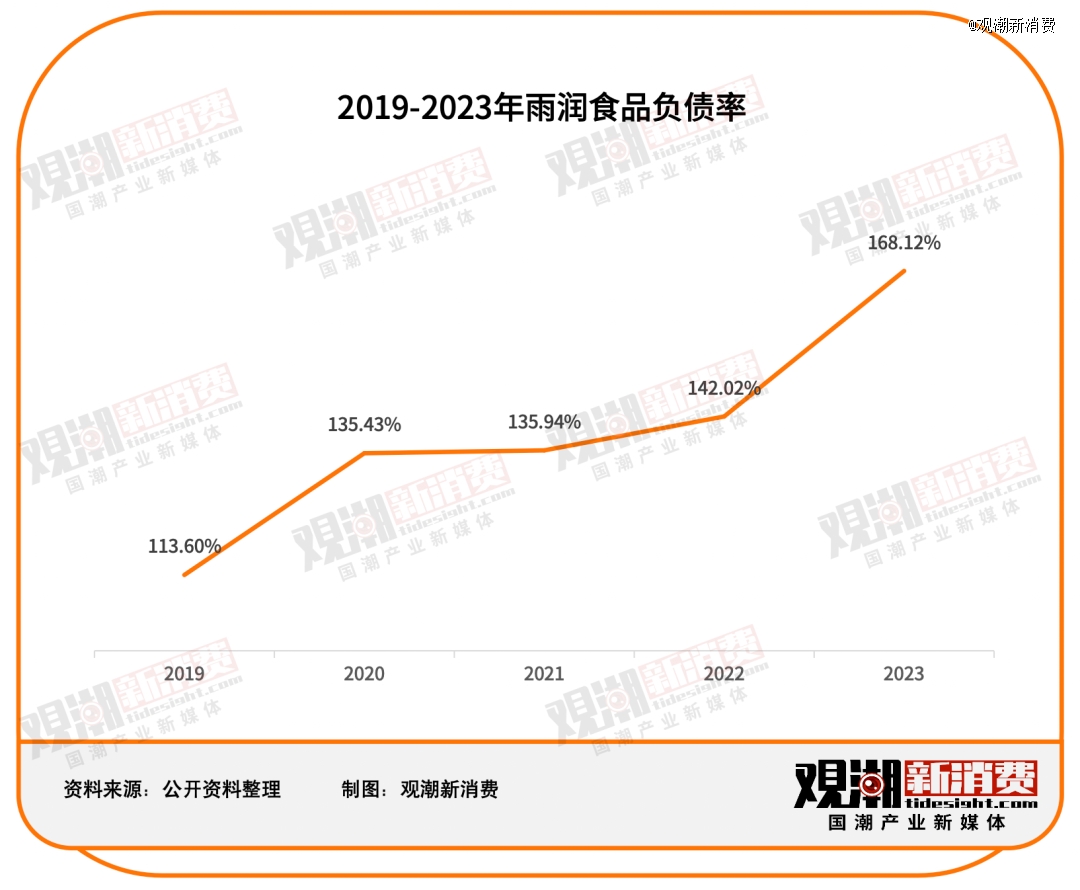

此外,2023年雨润食物存货、应收账款均有所扩大,资产欠债率高达168.12%,另有大笔银行乞贷逾期。

对于2024年设计,雨润食物示意,将以“哈肉联”在线上、线下齐头并进,提高品牌着名度和市场占有率;以“哈肉联专营店”为渠道建设焦点,在东北区域重点举行店面优化和布点加密,在东北、华北、西北、华东市场主攻“热卤鲜熏”模式,并辐射至华南、西南市场,形成以东北为中央向天下六大区域辐射的基本名目。

从南京起身,到现在“退位”东北,曾经属于猪肉大王祝义财的高光早已不再。

1业绩难有转机,欠债压力显著

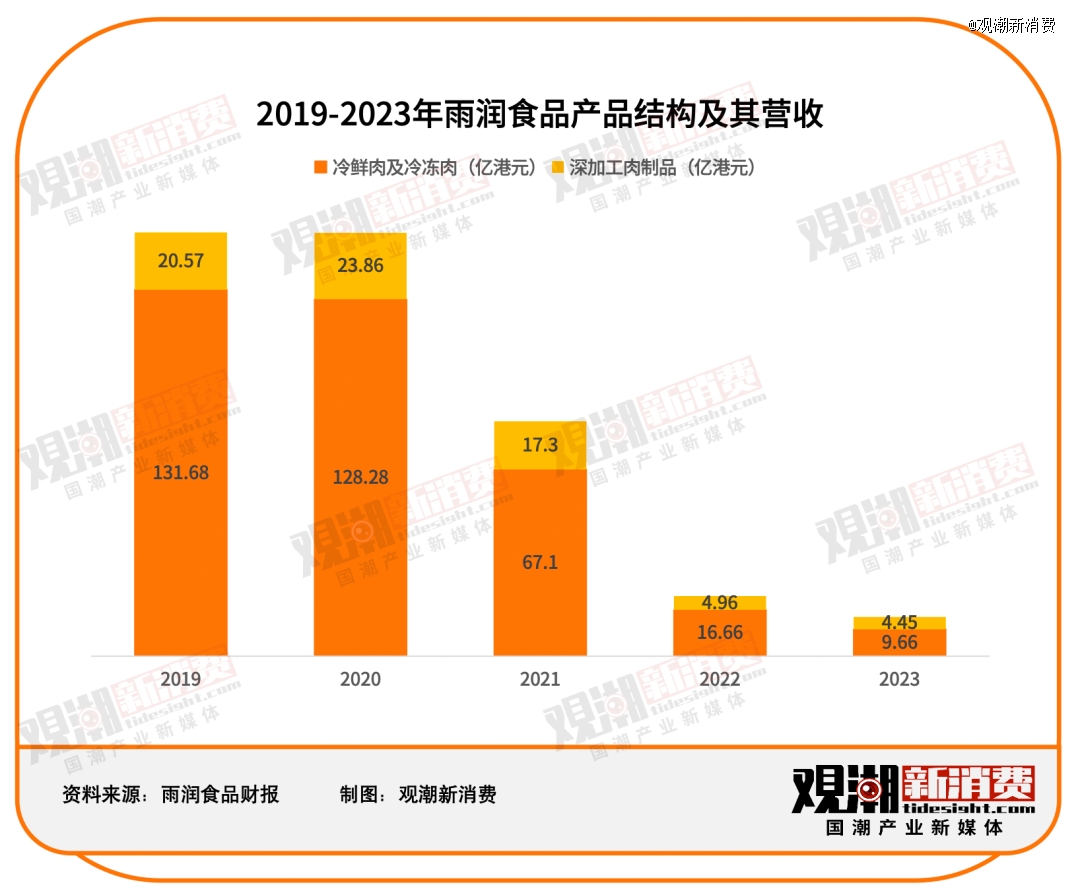

雨润食物的主营营业包罗冷鲜肉及冷冻肉和深加工肉制品两大板块。

2023年,雨润的冷鲜肉及冷冻肉营业整体销售收入比上年削减41.3%至港币9.66亿元。雨润在财报中注释到,这是受到销售市场未如理想的影响,生猪平均采购价钱较2022年下跌14.5%,屠宰量比2022年削减19.8%至约50万头。

另一方面,2023年雨润的深加工肉制品销售额为4.45亿港元,较2022年的4.96亿港元略有降低。从2019年至今的产物结构中可以得知,深加工肉制品板块在雨润的整体销售占比逐步扩大,从2019年的13.51%增进至2023年的31.51%。这是由于雨润旗下「哈肉联」品牌毛利较高。

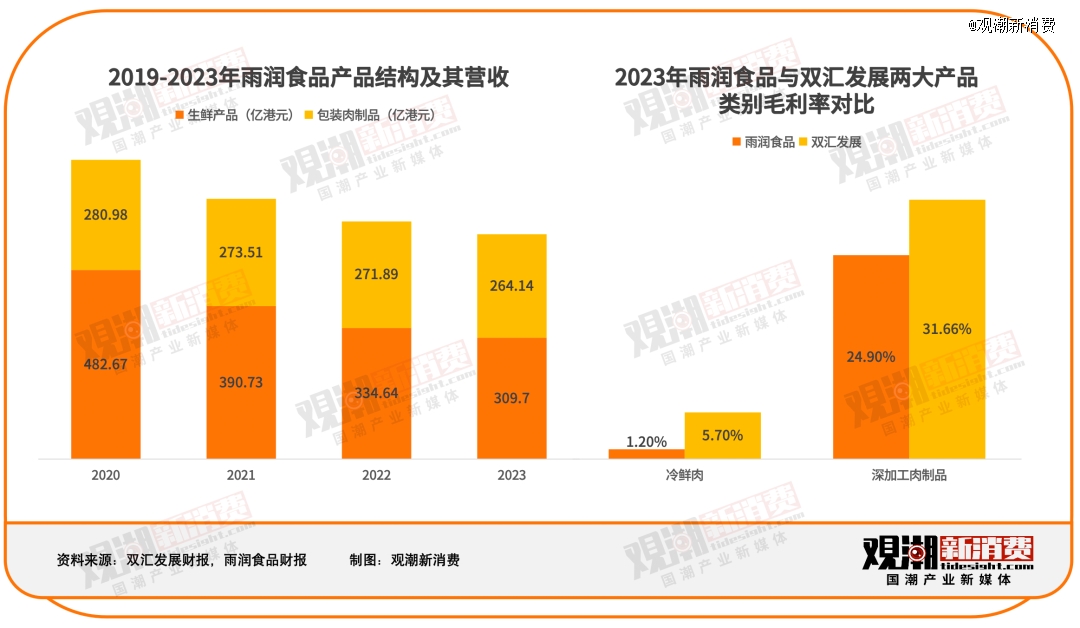

财报中提到,冷鲜肉和冷冻肉的整体毛利率约为1.2%,而深加工肉制品方面整体毛利率则可以到达24.9%。在低温肉制品毛利提升的动员下,2023年雨润整体毛利率较上年的5.2%上升2.8个百分点至8.0%。

“深加工比冷鲜更赚钱”,这是肉制品行业的共识,从双汇的产物结构转变中也能看出这一点。2023年,双汇的包装肉制品营收264.14亿元,占比44.1%,较2020年提升了六个百分点。

对比双汇的毛利率,雨润仍有提高空间。2023年,双汇生长的包装肉制品毛利率为31.66%,生鲜产物为5.7%,均高于雨润。

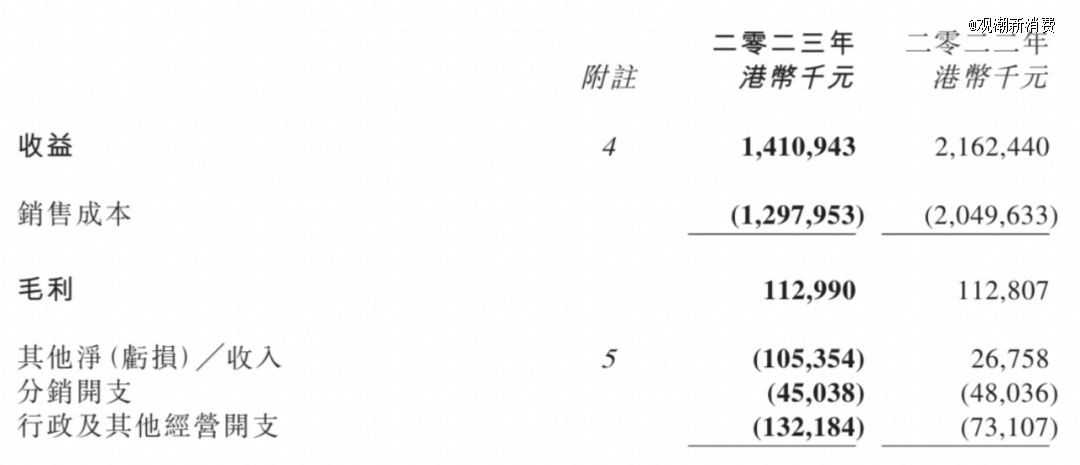

只管毛利提升,雨润也难改亏损之势。2023年,雨润食物净利率为-14.27%,相比于2022年的-1.17%下降约13个百分点。

雨润的谋划用度包罗分销开支和行政及其他谋划开支。2023年,雨润的谋划用度为1.77亿港元,在营收中占比12.6%;2022年的谋划用度为1.21亿港元,占比仅为5.6%。值得注重的是,2023年雨润的行政及其他谋划开支为1.32亿港元,较2022年的7310.7万港元增进近一倍。对于该项开支的大幅增进,雨润在财报中并无过多说明。

(泉源:雨润食物2023年年报)

随着雨润的连续亏损,其欠债率也高居不下。公然数据显示,2015年以来,雨润食物资产欠债率逐年增大,2019年的资产欠债率首次突破100%,为113.60%;2023年的资产欠债率高达168.12%。

从近五年的数据来看,除了2021年短暂盈利以外,其余时间均为亏损状态,且近两年亏损幅度不停扩大。而老对手双汇只管近五年归母净利润有所颠簸,但仍保持在50亿元水平。

住手2023年终,雨润食物流动及非流动银行乞贷划分为4.46亿港元、2202.90万港元,而该公司仅维持现金及现金等价物3929.80港元,并不足以笼罩乞贷。同时,年报中披露,雨润4.37亿港元的银行乞贷连同应付利息2.63亿港元已逾期。

业绩难有转机,欠债压力增大,让雨润食物头疼的问题还没找到谜底。

2、一代猪肉大王从首富变“首负”

罗马不是一天建成,雨润面临的难题也非一日之寒。

1989年,从合肥工业大学结业的祝义财带着200元脱离了原先的事情岗位,最先了创业之路。1991年,祝义财扎进肉食加工业,确立雨润肉食物加工厂,1993年,南京市雨润肉食物公司确立。

1996年,国企改制如火如荼。祝义财捉住这个时机,并购了总资产7000万元的国企——南京罐头厂,往后底盘实力发生质变。

2002至2003年,祝义财一年里就收购了多达20家国有企业,被称为“国企专业户”,祝义财也在2003年位列福布斯中国富豪榜第27位,成为江苏首富。

2005年,雨润食物在港交所上市。与此同时,祝义财通过延续举牌成为上市公司南京中商(中央阛阓前身,600280.SH)现实控制人。一举控制两家上市公司,“雨润系”正式形成。

也是在这一年,祝义财再次折桂江苏首富,成为名副实在的“猪肉大王”。

祝义财大挥双臂,雨润的多元化扩张之路不停深化。2006年,雨润团体确立,并先后进入地产、物流、旅游、金融等诸多领域,雨润帝国迎来*期。

毫无疑问,雨润的乐成来自于祝义财的“豪赌”,他前期一系列勇敢并购壮大了雨润团体的资产和收入规模,也进一步扩大了他的野心,但同时也为之后的坍塌埋下了伏笔。

苹果造车反复横跳,又要恢复造车?库克究竟为哪般?

这一时期,肉制品行业履历了前几年的混战时代,名目逐渐稳固,雨润和双汇、金锣齐名,被称为行业的“三剑客”。和雨润的凶猛扩张差异,双汇和金锣则是守主业,不停强化企业供应链等各方面的竞争力。

2000年,双搜团体借鉴蓬勃国家的生长模式,引入了海内*条现代化屠宰冷支解生产线,正式进入冷鲜肉时代。随之确立了冷链生产、冷链销售、冷链物流配送(双汇物流)、天下连锁谋划(双汇连锁店)的冷鲜肉销售模式。

作为火腿肠市场的后起之秀,金锣首创人周连奎在1997年到2003年这六年间在天下多地共确立了12家生产基地,并购置冷鲜肉装备,开启了冷鲜肉时代。

2000年,金锣冷鲜肉专卖店开业,正式开启连锁零售模式,并推出“加钙金锣王”等创新产物,进一步将市场细分,通过差异化产物争取市场。

扩张模式过于激进粗放的雨润逐步迎来了“反噬”。

2010年,雨润食物宣布在天下结构“三三三”战略:即在天下30个省会都会建设雨润农副产物全球采购中央、在300个地级市建设雨润农副产物物流配送中央、在3000个县域建设雨润农副产物种养生产基地。

为践行该目的,公司2011年曾斥资48亿港元(约合40.05亿元人民币),建厂房、投厂房、买装备。这笔投资直接造成公司现金及现金等价物净值转负。2011年现金净额为-11.09亿元,而2010年还高达33.45亿元。

与此同时,雨润的其他产业业绩不佳,主业受到副业的拖累,亏损不停加剧。

2011年,315“瘦肉精”事宜对整体市场造成了不小的袭击,雨润、双汇的业绩均有所下滑。

雨润在本就不停亏损的情形下遭遇市场的负面影响,反映不实时,对产物把控的缺陷迟迟没有填补,在2012年再次遭遇“合江县火腿肠”事宜——四川合江县多名学生食用雨润火腿肠后泛起腹痛送医,雨润的业绩再次被推向低谷。

对比之下,双汇的应对速率快了许多。“瘦肉精”事宜之后,双汇提出由速率效益型向平安规模子转变,产物由高中低端向中高端转变。2013年,双汇花费71亿美元并购全球*猪肉企业——美国史女士菲尔德公司,也正是由于这一并购,双汇在往后长达三年的“猪周期”中受到的袭击被降到*。

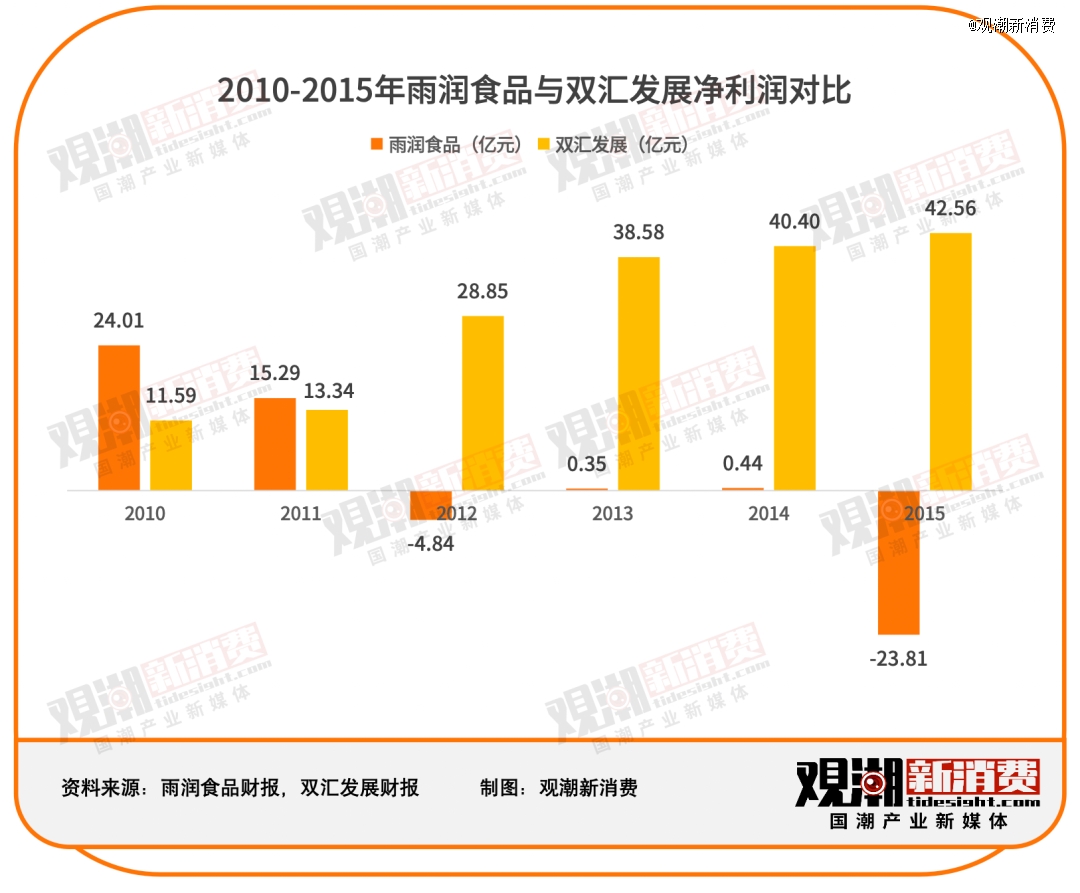

2010至2014年这五年间,双汇的净利润从11.59亿元增进至42.56亿元,而雨润食物业绩不停下滑,直至2014年颓势稍止,略有转机。

正当人们以为雨润另有希望重新走向正轨时,2015年,中央阛阓通告称,祝义财家族接到通知,审查机关对董事长祝义财执行指定寓所监视栖身的强制措施。

这一重大利空为雨润带来了新一轮重创,2015年雨润食物净亏损29.76亿港元(折合人民币约23.81亿元)。

在被羁系观察的4年里,雨润食物归母净利润连续为负,中央阛阓更是被实行退市风险警示。

2019年1月,祝义财重获自由,并举行了一系列企业调整助其脱困,包罗对公司治理层的调整,雨润董事会主席、首席执行官、执行董事在内的多位“老臣”退出,祝义财之女祝媛则被推上前台;在公司内推动反腐措施等。

然而早已债台高筑的雨润团体并没有在首创人的回归下重振旗鼓。2021年1月ST中商宣布通告称,全资子公司沭阳购物广场拟向沭阳金源出售资产送还债务;同年4月29日,南京中院依法裁定对“雨润系”122家公司举行实质合并重整。

据此前公然报道数据显示,2012年,雨润控股营业收入规模到达1061亿元,2014年进入天下民营500强第五位,收入规模增至1500亿元,为那时海内最为风景的民企之一。

而《雨润控股等78家重整设计草案》中统计,以2020年11月16日为基准日,雨润系整体纳入重整方案的有482家企业,总资产市场价值1273亿元,账面总欠债1178亿元。

从千亿营收到欠债千亿,祝义财重获自由回归,但外面的天下早已天翻地覆。

3、肉制品市场多变

不止雨润,2023年,海内肉制品上市企业的日子都不太好过。

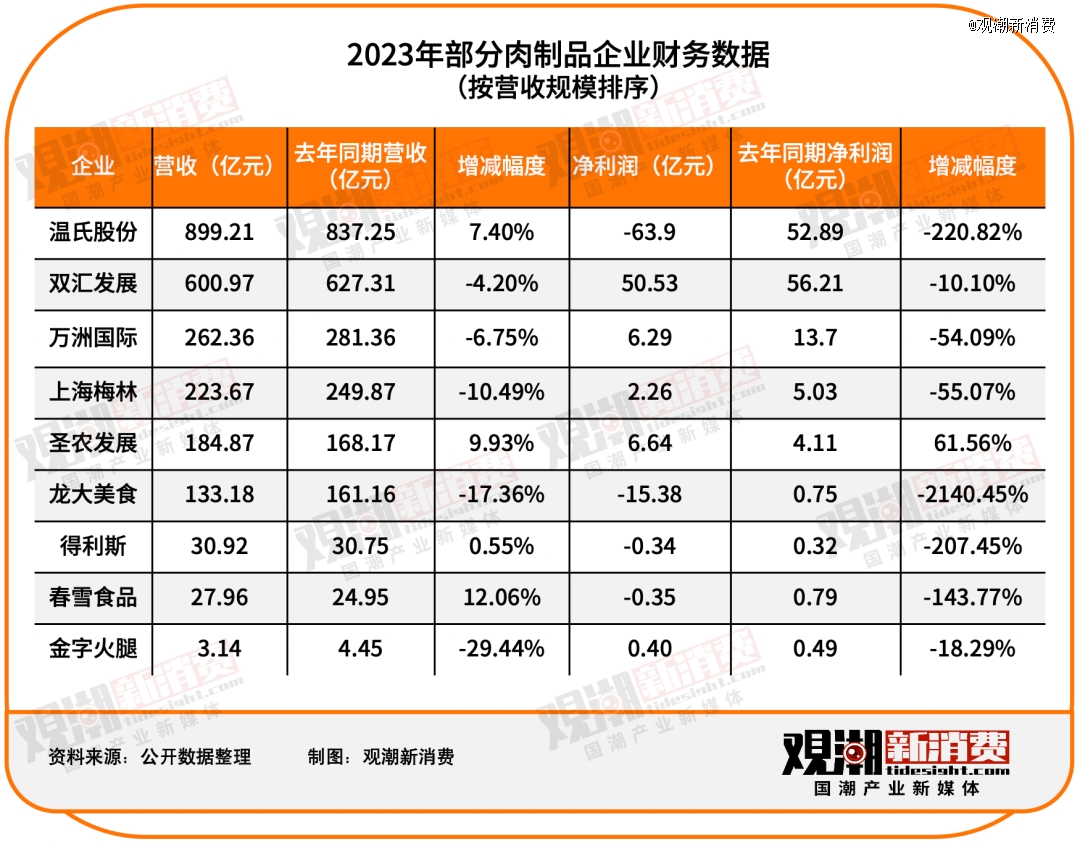

据观潮研究院统计的9家肉制品上市公司2023年业绩数据显示,除圣农生长业绩有所上升以外,温氏股份、万洲国际、龙大美食、得利斯、春雪食物等企业业绩均有所下滑。

生猪价钱低迷也是众多肉制品企业面临的主要难题之一。龙大美食在财报中用“毛猪销售价钱及猪肉市场价钱连续下跌,并叠加疫病影响”来注释其业绩下滑的缘故原由;双汇生长同样在年报中提到:“肉类行业生猪供应足够,猪价相对较低,市场猪多肉多,竞争猛烈;肉制品行业总体消费不振。”

从整体市场来看,岂论是屠宰业照样深加工,行业不停集中,又充满着新的变数。

屠宰业自己具有周期性风险和羁系风险突出的特点,且牢靠资产占比高,毛利较低。在残酷的竞争下,价钱不停被压低,中小企业生计十分难题,行业集中度只会不停提高。现在我国屠宰行业中双汇一家独大,想从中抢夺市场份额,十分难题。

深加工方面,肉制品市场正出现出“供需两旺”的名目。数据显示,我国肉制品市场规模在2022年突破2万亿元,并保持着相对稳健的生长态势。

市场稳步生长,但竞争环境日益庞大。双汇、金锣、新希望、温氏股份、神农团体、天邦食物等上市猪企都在从屠宰营业进一步延伸到食物深加工。

此外,随着年轻消费人群的崛起,主打康健、零添加、高卵白、低脂低卡等的新兴肉制品企业不停降生,并打开了新的市场。

加上食物加工工艺的不停提升,肉类深加工产物将进一步向定制品、预制品和肉蛋奶菜粮相连系的熟制品转变,品类加倍创新,种类加倍厚实。

对内,大不如前的盈利能力,和压顶的欠债使得雨润难以喘息;对外,雨润的对手也不仅是双汇、金锣等对手那么简朴。

2022年1月28日,南京雨润等44家公司重整方案以99.72%的高票率获得债权人表决通过。凭证重整方案,雨润将通过其搭建的证券化平台雨润精选来解决债务问题。雨润精选答应2026年实现净利润不低于50亿元,并在2027年内提交上市申请。重整设计目的杀青后,转股债权人从证券化平台退出。

2027年上市,不仅是雨润重整的要害,更是祝义财对企业未来的期许,只是这3年的起劲对现在的雨润来说或许也只是毛毛细雨。

免责声明:此消息为 正大期货原创或转自合作媒体,登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述,请自行核实相关内容。文章内容仅供参考,不构成 正大期货投资建议。